Metų pabaiga ir naujųjų metų pradžia pasižymi laikotarpiu, kai apibendrinami praėjusių metų rezultatai, prognozuojami ateinančių metų rezultatai ir galimos tendencijos. Atsižvelgiant į pasiektus bei prognozuojamus rezultatus, uždirbtą pelną arba nuostolį, investuotojai metų sankirtoje daugiau ar mažiau pertvarko savo investicinius portfelius. Tačiau šiemet itin sudėtinga išsirinkti tinkamiausią turto klasę į kurią verta investuoti.

Metų pabaiga ir naujųjų metų pradžia pasižymi laikotarpiu, kai apibendrinami praėjusių metų rezultatai, prognozuojami ateinančių metų rezultatai ir galimos tendencijos. Atsižvelgiant į pasiektus bei prognozuojamus rezultatus, uždirbtą pelną arba nuostolį, investuotojai metų sankirtoje daugiau ar mažiau pertvarko savo investicinius portfelius. Tačiau šiemet itin sudėtinga išsirinkti tinkamiausią turto klasę į kurią verta investuoti.

JAV akcijų indeksams fiksuojant vis naujus rekordus, akcijų santykinį brangumą parodantis Shiller P/E rodiklis nuo 2017 m. spalio mėn. iki metų pabaigos pakilo 6,69 proc., kai tuo tarpu investuotojų optimizmą parodantis VIX indeksas tuo pačiu laikotarpiu toliau pratęsė mažėjimo tendenciją ir sumažėjo 6,6 proc. Taigi akcijų rinkoje toliau vyrauja optimizmu persmelktas, ramus augimas. (Plačiau apie tai: Kaip įsivertinti, ar akcijos šiuo metu yra pigios ar brangios?)

Obligacijų rinkoje žemos palūkanų normos išsėmė grąžos galimybes, kai grąža pasiekiama dėl obligacijų verčių pokyčių. Šiuo atveju situacija netgi priešinga. Centriniams bankams didinant palūkanų normas, mažės obligacijų vertės, todėl lieka vienintelė galimybė uždirbti iš palūkanų normų, tikintis, kad jos sparčiai bus didinamos ir dalinai kompensuos nuostolius dėl obligacijų verčių mažėjimo.

Prekių rinkos iš dalies atrodo tarsi primirštos ir nepasižymi didesniu augimu. Netgi vienas iš populiariausių tauriųjų metalų – auksas, pastaruosius keturis metus svyruoja 1100 – 1300 USD už Trojos unciją ribose, kartais jas nežymiai kirsdamas. O paskutiniais metais jis apsiribojo 1200 – 1300 USD už unciją ribomis. Tokį kintamumo sumažėjimą galėjo lemti ne tik tai, kad centriniams bankams niekaip nepavyksta sukelti norimos infliacijos, bet investuotojų, kartu ir spekuliantų pasitraukimas į labiau brangstančias turto klases, t.y. akcijas ir kriptovaliutas.

Atsižvelgiant į tai, kad skirtingos turto klasės pasižymi didele rizika, tampa svarbūs turto alokacijos sprendimai. Vienas iš žingsnių siekiant tinkamai išskaidyti ir valdyti turimą investicinį portfelį yra finansų rinkų tarpusavio ryšių įvertinimas.

Finansų rinkų teorija

Finansų rinkos pasižymi dideliu glaudumu. Valiutų rinkos veikia prekių rinkas, prekių rinkos veikia akcijų rinkas ir t.t. Nepaisant to, finansų rinkos pasižymi tuo, kad skirtingomis verslo ciklo fazėmis didžiausią grąžą pasiekia skirtingos turto klasės. Klestėjimo laikotarpiu didžiausią grąžą generuoja rizikingos turto klasės. Defliacijos laikotarpiu pelningiausia turto klasė yra obligacijos. Recesijos laikotarpiui geriausia turto klasė yra pinigų rinkos priemonės, o infliacijos laikotarpiu nuo pinigų nuvertėjimo padeda apsisaugoti auksas.

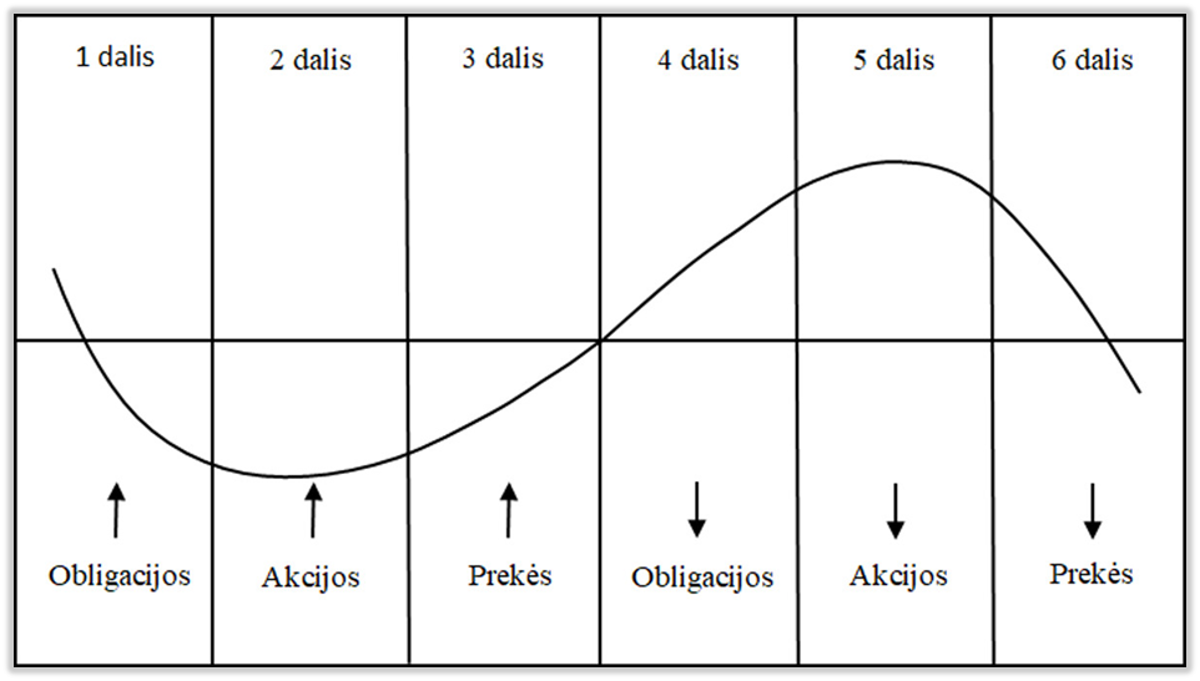

Siekiant efektyviai valdyti investicinį portfelį M. J. Pring pasiūlė idealų teorinį verslo ciklų modelį, kuriame jis suskirstomas į šešias dalis. Kiekvienoje dalyje vyksta pokytis vienoje iš trijų turto klasių – akcijose, obligacijose arba prekėse:

- 1 dalis – pradeda kilti obligacijos (akcijos ir prekės krenta);

- 2 dalis – pradeda kilti akcijos (obligacijos toliau kyla, prekės krenta);

- 3 dalis – pradeda kilti prekės (visos trys rinkos kyla);

- 4 dalis – pradeda kristi obligacijos (akcijos ir prekės toliau kyla);

- 5 dalis – pradeda kristi akcijos (obligacijos toliau krenta, prekės kyla);

- 6 dalis – pradeda kristi prekės (visos trys rinkos krenta).

1 Pav. Finansų rinkų pokyčiai verslo ciklo stadijose

1 Pav. Finansų rinkų pokyčiai verslo ciklo stadijose

Teoriškai viskas atrodo taip: recesijos metu sumažėja palūkanos ir infliacija, tai lemia obligacijų kainų augimą. Obligacijų kainoms pakilus ir verslo ciklui pasiekus dugną išauga akcijų patrauklumas. Pradėjus augti ekonomikai, siekiama apsisaugoti nuo infliacijos ir investuojama į auksą. Augantis infliacijos spaudimas didina įvairių prekių paklausą, kainas bei palūkanų normas. Didėjant palūkanų normoms svarbu sumažinti obligacijų dalį investiciniame portfelyje. Akcijų kainoms artėjant prie viršūnės, visas investicijas verta nukreipti į prekes ar kitas, nuo infliacijos apdraudžiančias investicijas. Pradėjus kristi visoms finansų rinkoms saugiausia investicija yra pinigai. (Plačiau apie tai: Tarprinkinė analizė – kas tai?)

Prekių rinkos palyginti pigios

2 pav. Finansų rinkų verčių pokyčiai

2 pav. Finansų rinkų verčių pokyčiai

Čia:

- ACWI – MSCI All Country World Index;

- SPGSCI – S&P GSCI (Goldman Sachs Commodity Index) Total Return Index;

- BNDGLB – Barclays Capital Bond Composite – Global Index;

Siekiant patikrinti teorinį M. J. Pring modelį, 2 pav. pateikiami finansų rinkų verčių pokyčiai. Analizuojamos finansų rinkos atspindi tris pagrindines turto klases: akcijas, obligacijas ir prekes. Analizuojamu laikotarpiu galima išskirti tris ryškius akcijų rinkų ciklus bei penkis akcijų rinkos krypties pasikeitimus. Pirmuoju rinkų krypties pasikeitimo laikotarpiu (1998 – 2000 m.) pirmiausia sustojo obligacijų indekso augimas, tuo metu sparčiai pradėjo kilti prekių kainos, prasidėjo akcijų rinkos korekcija, po kurios sekė prekių rinkos smukimas. Akcijų rinkų dugnas pasiektas 2002 – 2003 m. sankirtoje. Po jo pirmiausia pradėjo kilti obligacijų indeksas, vėliau prekių ir akcijų indeksai. Sekantis rinkų krypties pakeitimo laikotarpis yra 2007 – 2008 m., pirmiausia kryptį pakeitė akcijos, po jų sekė prekės ir obligacijos. Tačiau 2008 – 2009 m., kai rinkos pradėjo augti, pirmiausia pakilo obligacijų indekso vertės, kiek vėliau pradėjo kilti akcijų su prekėmis kainos. 2015 m. buvo stebima obligacijų rinkų konsolidacija, smarki prekių rinkų korekcija bei galimai pasiekta akcijų rinkos viršūnė. Panaši situacija buvo susiklosčiusi 1998 – 2000 m., po kurios sekė prekių ir obligacijų rinkas atspindinčių indeksų augimas bei akcijų rinkų korekcija. Tačiau iki 2017 m. pabaigos prekių rinka nepasižymėjo sparčiu augimu, o akcijų ir obligacijų rinkos toliau kilo.

Šiuo metu susiklostė situacija, kai akcijų indeksai toliau kyla, obligacijų indeksas jau pusantrų metų negali pasiekti naujų aukštumų, o prekių rinkos rodo nežymią augimo pradžią. Verta paminėti, kad paskutinių finansų krizių metu analizuojamas obligacijų indeksas pasižymėjo ne verčių mažėjimu, bet konsolidacija. Apibendrinant, šiuo metu esame ketvirtoje verslo ciklo stadijoje, kai obligacijų rinkos krenta arba yra konsolidacijos būsenoje, o akcijų ir prekių rinkos kyla. Tačiau vertinant akcijų rinkos situaciją, galima teigti, kad esame arti penktosios verslo ciklo stadijos. Tačiau sunku įvertinti kiek tęsis akcijų rinkų augimas ir kiek jis bus racionalus. Verta pabrėžti, kad paskutinių dviejų finansų krizių „išvakarėse“ prekių rinkos pasižymėjo ženklia korekcija ir po jos sekusiu ženkliu augimu.

Rizikos

Nors prekių rinkos atrodo patraukliai, tačiau jos pasižymi specifinėmis rizikomis, dėl kurių tampa sudėtinga identifikuoti, kada galima tikėtis reikšmingo kilimo. Prekių rinkos pasižymi ne tik rinkos rizika, kuri kyla dėl kainų svyravimų, tačiau šiose rinkose vyrauja politinė ir ekonominė rizikos. Šios dvi rizikos yra labai susiję, kadangi politiniai sprendimai lemia valstybių ekonominius interesus. Tokios žaliavos kaip nafta ir dujos yra priklausomos nuo politinių sprendimų. Maistui skirtų prekių kainos priklauso nuo oro sąlygų, ligų ir daugelio kitų sunkiai prognozuojamų veiksnių. Aukso kaina priklauso nuo infliacijos lūkesčių, investuotojų baimių, kadangi į auksą dažnai investuojama siekiant apsisaugoti nuo infliacijos arba padidėjus rizikai finansų rinkose. Taigi prekių rinkas sieja daug skirtingų rizikų, kurias paprastam investuotojui yra sudėtinga identifikuoti, įvertinti ir prognozuoti.

Investavimo galimybės

Investuoti prekių rinkoje galima keletu būdų. Pirmiausiai galima prekes įsigyti fiziškai, tačiau tokiu atveju būtų patiriamos transportavimo, saugojimo rizikos ir išlaidos. Taip pat prekių rinkoje galima investuoti naudojant išvestinius instrumentus. Tačiau tai pakankamai sudėtingi instrumentai, susiję su papildomomis savitomis rizikomis. Trečias būdas yra investavimas į biržoje prekiaujamus fondus (ETF). ETF pirkimas ir pardavimas nesiskiria nuo įmonės akcijų pirkimo ir pardavimo. Be to išpopuliarėjus šiems produktams, investuotojams buvo pasiūlyta įvairiomis strategijomis paremtų ETF. (Plačiau apie tai: Biržoje prekiaujami fondai – ETF)

Investuojant į prekių ETF yra svarbu atsižvelgti į sekamą indeksą ir jo sudėtį. Nuo to priklauso kokių prekių kainų pokyčiai darys didžiausią poveikį investicinio portfelio pokyčiams. Pvz. pasirinktas tarpininkas siūlo tris ETF, kurie atspindi prekių rinkos tendencijas: LYXOR ETF Commodities CRB (CRB), PowerShares DB Commodity Index Tracking Fund (DBC), iShares S&P GSCI Commodity Indexed Trust (GSG). Šie ETF seka skirtingus indeksus, todėl verta paanalizuoti į kokias prekes būtų nukreipiamos investuotos lėšos. CRB ETF sekamo indekso sudėtis: energijos ištekliai (39 proc.), žemės ūkio produkcija (41 proc.), taurieji metalai (7 proc.), pramoniniai metalai (13 proc.). DBC ETF struktūra: energijos ištekliai (55 proc.), žemės ūkio produkcija (22 proc.), pramoniniai metalai (12,5 proc.), taurieji metalai (10 proc.). GSG ETF sekamo indekso sudėtis: energijos ištekliai (72,35 proc.), žemės ūkio produkcija (11,42 proc.), galvijai (6,43 proc.), pramoniniai metalai (7,06 proc.), taurieji metalai (2,74 proc.). Pateikti ETF suteikia skirtingas turto alokacijos galimybes, tačiau visuose ETF didelį svorį turi energijos ištekliai.

Rinkoje į ETF siūloma investuoti tiek eurais, tiek JAV doleriais. Ne nacionalinės valiutos naudojimas padidina riziką ir tenka prisiimti valiutų svyravimo riziką, kuri gali sumažinti arba padidinti grąžą. Smulkiesiems investuotojams siekiant išvengti šios rizikos, dar labiau sumažėja jų investavimo galimybės.

Investuotojai gali ieškoti galimybių investuoti į pavienes prekes. Siūlomi ETF kurie seka naftos, aukso, sidabro, platinos, žemės ūkio produkcijos ir kitų pavienių prekių kainas. Tačiau dar labiau išskaidant investicijas reikalinga papildoma atskirų prekių, o ne visos rinkos analizė.

Apibendrinimas

Finansų teorija teigia, kad artėjant prie verslo ciklo pabaigos, didžiausia galimybė uždirbti slypi prekių rinkose. Paskutinės dvi finansų krizės tik patvirtino šį teiginį. Praėjus 10 metų po ankstesnės bulių rinkos pabaigos, pastaruoju metu daugėja perspėjimų apie verslo ciklo pabaigą ir laukiančią korekciją akcijų rinkoje. Esant tokiai situacijai finansų rinkose svarbu ne tik protingai išnaudoti likusį akcijų rinkos augimo potencialą, atidžiai stebėti finansų rinkas, kartu kuriant pasitraukimo strategiją arba rezervą, skirtą atpigusioms akcijoms įsigyti, bet kartu reikia ieškoti nuvertintų rinkų ir alternatyvių investavimo galimybių. Taip išnaudojant visas verslo ciklų suteikiamas galimybes.

Šio straipsnio tikslas ne prognozuoti, kuri turto klasė geriausiai pasirodys 2018 m., o įvertinti situaciją finansų rinkose. Akcijų augimas gali užsitęsti ir pakankamai sudėtinga prognozuoti, kas gali lemti didesnę akcijų rinkos korekciją. Tuo pačiu prekės gali būti nuvertintos ilgiau nei tikimasi, kartu jos gali pasižymėti didesniais, nei tikimasi, svyravimais, todėl investuojant šioje rinkoje svarbu apsišarvuoti kantrybe. (Plačiau apie tai: Kur investuoti 2018 metais?)