Daugeliui žmonių investavimas atrodo labai sudėtinga veikla, kuri reikalauja daug žinių ir patirties. Taip pat, kadangi vienas turtingiausių žmonių pasaulyje Warren Buffett yra investuotojas, ši veikla dažnai asocijuojasi su didelėmis galimybėmis praturtėti. Nors Warren Buffett jau yra spėjęs tapti legenda, apie kurį rašomos knygos ir kuriami filmai, retas atvejis kai yra paminima, kokią investicijų grąžą jis sugeneravo. (Plačiau apie tai: Kaip Warren Buffett tapo turtingiausiu žmogumi pasaulyje?)

Daugeliui žmonių investavimas atrodo labai sudėtinga veikla, kuri reikalauja daug žinių ir patirties. Taip pat, kadangi vienas turtingiausių žmonių pasaulyje Warren Buffett yra investuotojas, ši veikla dažnai asocijuojasi su didelėmis galimybėmis praturtėti. Nors Warren Buffett jau yra spėjęs tapti legenda, apie kurį rašomos knygos ir kuriami filmai, retas atvejis kai yra paminima, kokią investicijų grąžą jis sugeneravo. (Plačiau apie tai: Kaip Warren Buffett tapo turtingiausiu žmogumi pasaulyje?)

Kaip jau žinome, visa akcijų rinka per metus vidutiniškai augo po 9%. Būtų logiška manyti, jog sėkmingiausiu pasaulio investuotoju tituluojamas asmuo uždirbo gerokai daugiau. Kyla klausimas kiek yra tas „gerokai“?

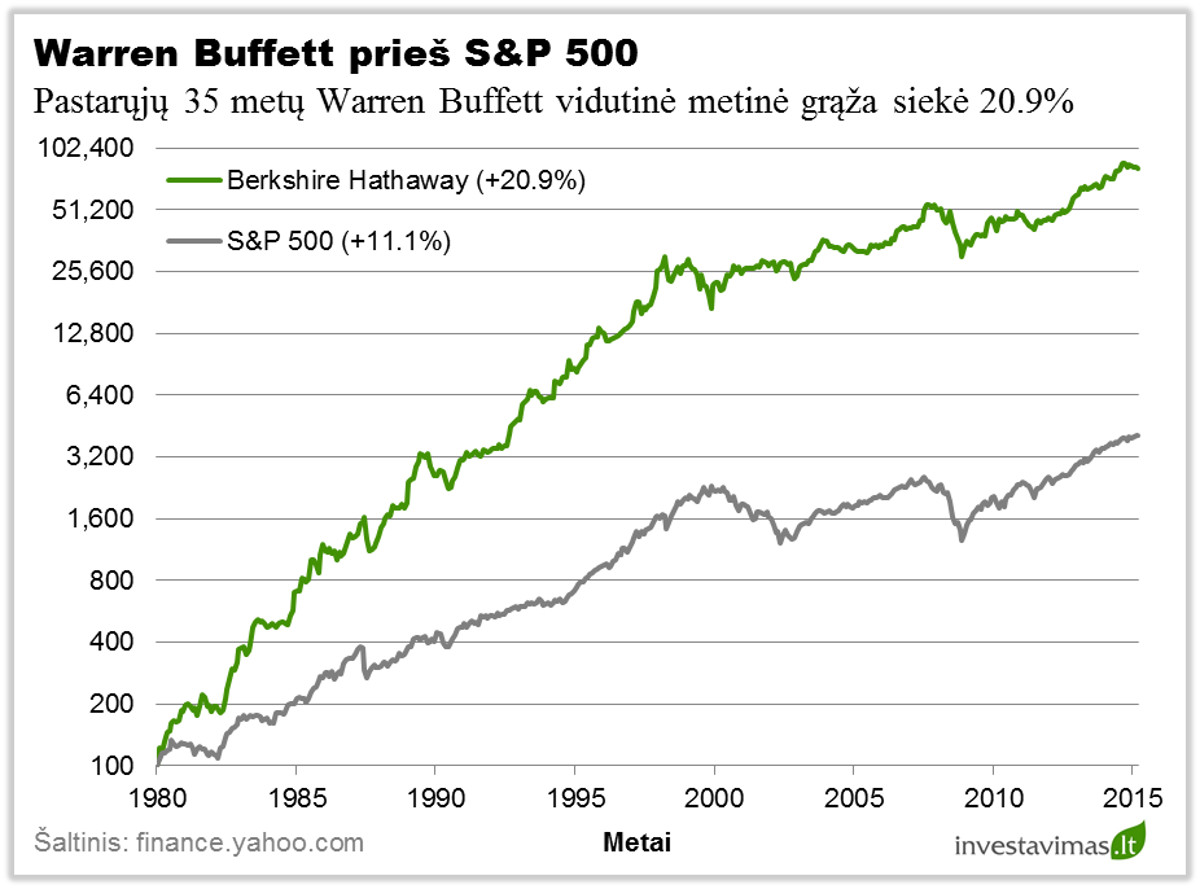

Tą nesunku paskaičiuoti. Kadangi Warren Buffett valdoma įmonė Berkshire Hathaway užsiima tik savo investicijų valdymu ir jos akcijomis yra prekiaujama Niujorko akcijų biržoje, įmonės portfelio augimą gana tiksliai atkartoja jos akcijų kaina. Pažvelgus į žemiau pateiktą šios įmonės akcijų kainos augimą nuo 1980 iki 2015 metų galime susidaryti bendrą vaizdą kaip sekėsi investuoti sėkmingiausiam pasaulio investuotojui.

Kaip matome, Warren Buffett valdomas investicijų portfelis iš tiesų gerokai aplenkė bendrą JAV akcijų rinkos grąžą. Per analizuojamą laikotarpį jo valdomos bendrovės akcijų vidutinė metinė grąža siekė beveik 21%!

Turint omenyje, jog per tą patį laikotarpį JAV akcijos kasmet augo tik po 11.1%, tai tikrai yra labai geras rezultatas. Warren Buffett palyginamąjį indeksą pavyko aplenkti net 10%, o tai, kaip toliau suprasite, yra ypač retas, o gal netgi tiksliau būtų sakyti „nepakartojamas“ rezultatas.

Tačiau šioje vietoje turėtumėte suprasti, kad mes kalbėjome apie geriausią iš geriausių! Ir kaip matote, kalba neina nei apie 100%, nei apie 50%, o viso labo apie „menką“ 20% metinę grąžą. Tačiau taip pat reikėtų paminėti, kad šis rezultatas tikrai nebuvo pasiektas be rizikos. Buvo keli momentai, kai jo valdomos įmonės akcijų kaina rinkoje koregavosi maždaug 50%. (Plačiau apie tai: Kokių nuostolių reikėtų tikėtis investuojant į akcijas?)

Na, nesąmonių išgirdau… Warren Buffett prtfelis nėra akcijų grąža. Jei kalbate apie Buffett’o portfelį, tai turite pateikti books’ų vertę, o ne akcijų kainas. Šitas straipsnis rodo visišką nesupratimą ką daro Buffett’as.

Lyginimas su TCTP apskritai ne vietoje, nes čia jau lyginate fondo grąžą, o ne akcijų kainą.

Sveiki Tadai,

Na o mes absoliučiai nesutiktume su Jūsų pasakymu, kad norint įvertinti Warren Buffett investicijų rezultatus yra būtina imti akcijos „Book” vertę. Priežastys būtų kelios. Akcijos „Book” vertė yra apskaitinė vertė, kuri kaip ir parodo kiek verta viena akcija, tačiau tai dar nereiškia, kad už tokią sumą ją galima būtų pakeisti į pinigus. Tiesiog gali nutikti taip, kad už esamą „Book” vertę niekas Jūsų turimų akcijų nenupirktų. Antras dalykas tai, kad nors akcijos „Market” vertė ir nėra identiška akcijos „Book” vertei, tačiau šių dviejų verčių ilgalaikė tendencija bei pokyčiai yra labai artimi (būna momentų, kai akcijos „Market” kaina priartėja prie „Book” vertės, tokiu atveju labai dažnai inicijuojamas akcijų supirkimas, tačiau būna ir taip, kad akcijos „Market” kaina gerokai viršija „Book” vertę).

Konkretūs faktai: tarkime nuo 1990 iki 2011 metų Warren Buffett vadovaujamos bendrovės akcijos „Book” vertė kasmet augo po 15.8%, tuo tarpu akcijos „Market” kaina šiek tiek mažiau, po 13.9%, tačiau iki 2007 metų rezultatas buvo identiškas.

Na o kalbant apie investicijų rezultatų palyginimą su TCTP galėčiau priminti tik tai, kad straipsnio tikslas buvo parodyti, kokią vidutinę metinę investicijų grąžą sugebėjo sugeneruoti patys sėkmingiausi investuotojai/verslininkai iš skirtingų sričių (ar tai būtų verslas, ar tai būtų investicinė kompanija, ar konkretus valdytojas).

Comments are closed.