Dabar, kai jau žinome, kokią investicijų grąžą sugeneravo atskirų šalių bei viso pasaulio akcijų rinkos (Plačiau apie tai: Ar investavimas į akcijas lygu 10 proc. grąža per metus?), turėtų kilti natūralus klausimas „O kokie yra investavimo į akcijas grąžos šaltiniai?“. Siekdami paprasčiau atsakyti į šį klausimą, visų pirma pateiksime pavyzdį.

Dabar, kai jau žinome, kokią investicijų grąžą sugeneravo atskirų šalių bei viso pasaulio akcijų rinkos (Plačiau apie tai: Ar investavimas į akcijas lygu 10 proc. grąža per metus?), turėtų kilti natūralus klausimas „O kokie yra investavimo į akcijas grąžos šaltiniai?“. Siekdami paprasčiau atsakyti į šį klausimą, visų pirma pateiksime pavyzdį.

Įsivaizduokite, kad pasaulyje yra viena akcijų rinka, kurioje galima įsigyti absoliučiai visų kompanijų akcijas. Tokiu atveju būtų logiška teigti, kad ilgalaikis investicijų į bendrą akcijų rinką pelningumas turėtų sutapti su bendrai visų įmonių uždirbamu pelnu. Taip pat tikėtina, kad iš uždirbto pelno bendrovės kasmet išmokės tam tikrus dividendus. Taigi, galiausiai ilgalaikis uždarbis iš investicijų į akcijas turėtų priklausyti nuo dviejų kintamųjų: bendrovės pelno ir išmokamų dividendų. Skamba logiškai?

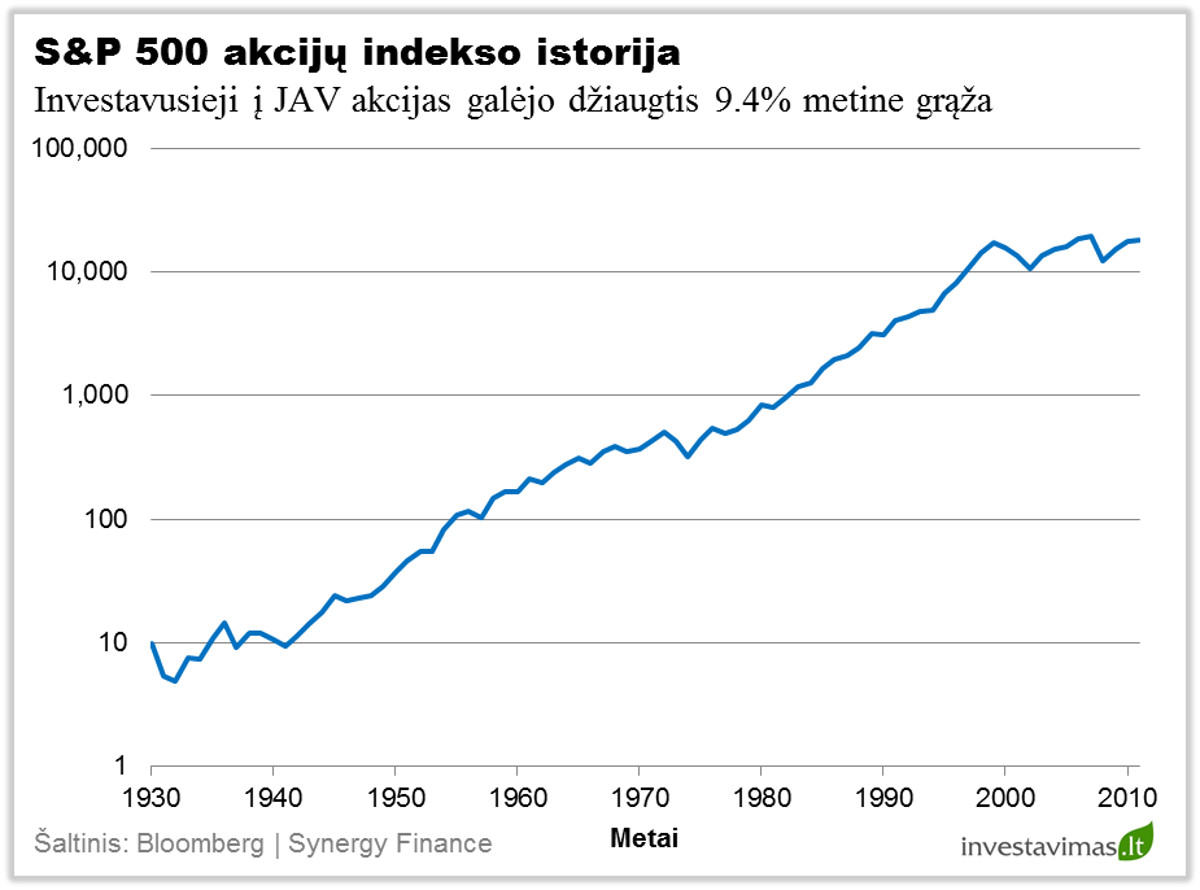

Siekiant atsakyti į klausimą, ar taip yra ir realiame gyvenime, pažvelgsime į tai, kaip per pastarųjų 80 metų laikotarpį kito JAV akcijų rinkos vertė. Jei 1930 metais į visą JAV akcijų rinką, t.y. tiek geras, tiek ir blogas kompanijas, būtumėte investavę 100 JAV dolerių, tai praėjus 80 metų – 2010 metais, ši investicija būtų padidėjusi iki 176460 JAV dolerių, t.y. 1765 kartus arba 176360%!

Tai reiškia, kad per analizuojamą laikotarpį vidutinė metinė grąža būtų siekusi maždaug 9.4%. Būtent tokio rezultato ir galima būtų tikėtis į akcijų rinką investuojant ilgam laikotarpiui.

Tačiau kaip galite pastebėti iš žemiau pateikto grafiko, per minėtą laikotarpį būdavo tokių periodų, kai akcijų rinka koreguodavosi po 20, 30 ar net 40% ir netgi pasitaikydavo tokių periodų, kai 10 metų investicijų į akcijas grąža būdavo lygi 0% (pavyzdžiui nuo 2000 iki 2010 metų). Ar tokie dideli svyravimai bei gana ilgi neigiami periodai reiškia, kad tuo metu įmonės nesugebėdavo uždirbti pelno ar nemokėjo dividendų? Tikrai ne. (Plačiau apie tai: Ar tikrai investicijų į akcijas vidutinis metinis pelningumas siekia 10%)

Investicijų, spekuliatyvioji bei rinkos grąža

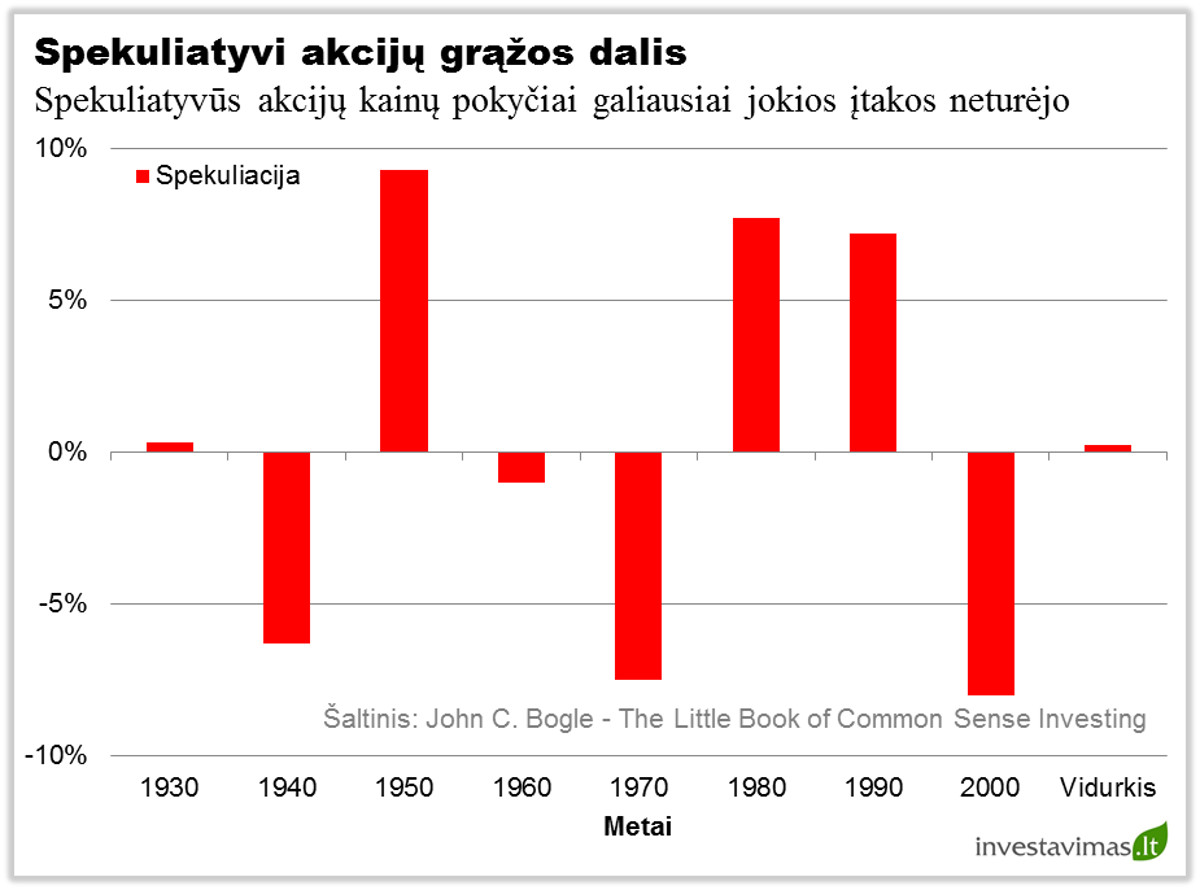

Galime drąsiai teigti, kad jei galutiniame investicijų į akcijas pelningume vyrautų tik šie du veiksniai, t.y. pelno augimas bei mokami dividendai, tai akcijų kainos pasaulinėse biržose taip stipriai nesvyruotų, o tai reiškia, kad trumpuoju laikotarpiu investicijų į akcijas pelningumą veikia dar ir trečiasis veiksnys – investuotojų lūkesčiai (toliau spekuliatyvioji grąža).

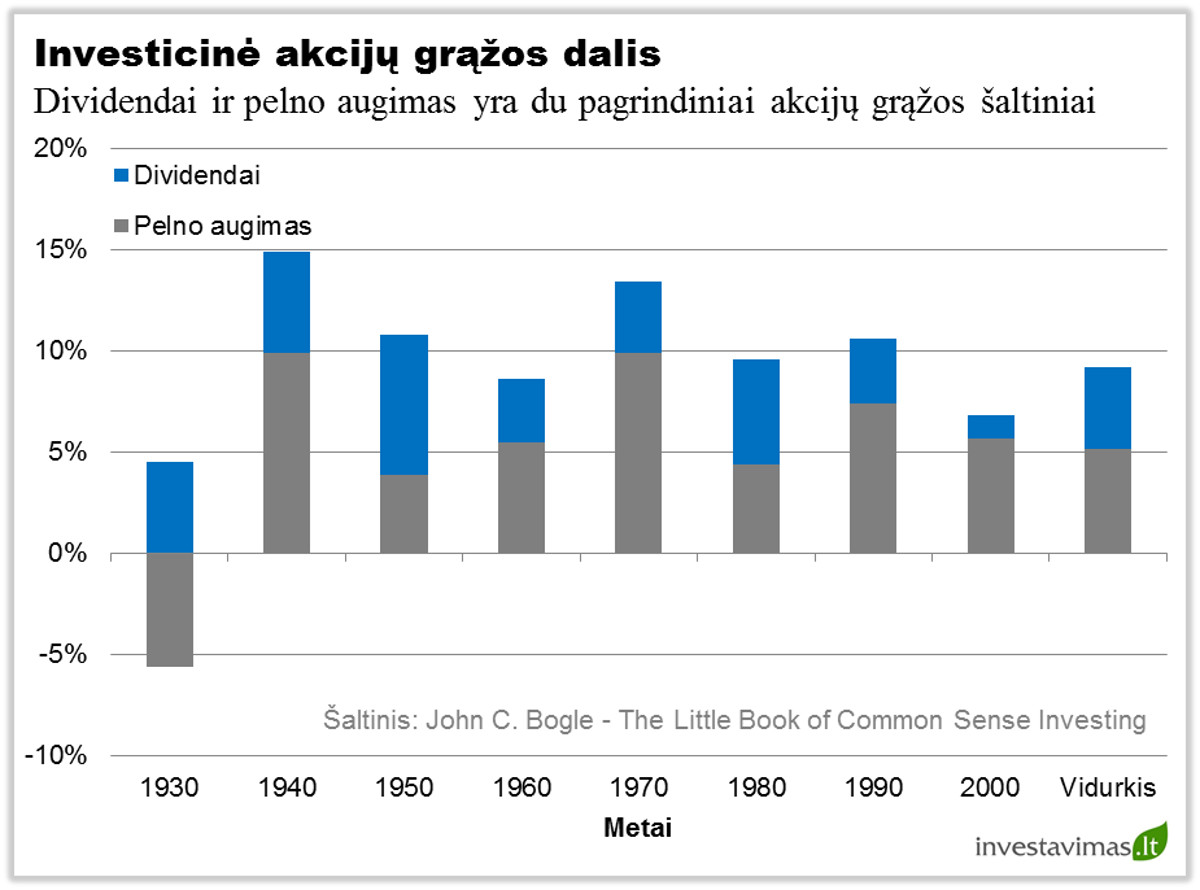

Siekiant visa tai pagrįsti faktais, pateiksime Vanguard Group įkūrėjo John C. Bogle atliktos analizės apie JAV akcijų rinkos pastarųjų 80 metų pelno šaltinius rezultatus. Remiantis jais galima daryti išvadą, kad per pastaruosius 80 metų praktiškai 98% bendros investicijų į akcijas grąžos sudarė pelno augimas bei įmonių išmokami dividendai, tuo tarpu likę 2% – spekuliatyvūs kainų pokyčiai, kurie yra labiausiai įtakojami investuotojų lūkesčių dėl ateities, o ne fundamentalių dalykų.

Kaip jau minėjome anksčiau, per analizuotą laikotarpį vidutinė metinė investicijų į JAV akcijas grąža siekė maždaug 9.4% (bendrovių pelno augimas sudarė maždaug 5.1%, tuo tarpu mokami dividendai – 4.1%). Kaip galite pastebėti iš žemiau pateikto grafiko, įmonės dividendus mokėjo absoliučiai visais dešimtmečiais, tuo tarpu buvo tik vienas dešimtmetis, kai įmonių pelnai mažėjo (tai įvyko „Didžiosios depresijos“ laikotarpiu). Taigi, galime teigti, kad per ilgą laikotarpį investicijų grąža iš pagrindinių dviejų pelno šaltinių buvo ganėtinai pastovi.

Per pakankamai ilgą finansų rinkų istoriją ne kartą buvo periodų, kai investuotojų optimizmas didėdavo, dažnai tai būdavo susiję su gerėjančia ekonomine padėtimi. Kartu su didėjančiu optimizmu investuotojai būdavo linkę už akcijas mokėti daugiau, taip tiesiog išreikšdami savo tikėjimą dėl geresnių rezultatų ateityje.

Tačiau po tokių perdėto optimizmo periodų visada sekdavo kita stadija, kai tarp investuotojų įsivyraudavo pesimizmas, investuotojai nusigręždavo nuo akcijų, pirkėjų būdavo mažiau, na o tokiais momentais akcijas dažniausiai būdavo galima įsigyti su nemenka „nuolaida“. (Plačiau apie tai: Į ką geriausia investuoti?)

Kaip galite pastebėti iš žemiau pateikto grafiko, mūsų jau minėta spekuliatyvioji dalis, kuri tam tikrais momentais gali labai ženkliai (tiek teigiamai, tiek ir neigiamai) įtakoti trumpalaikius investicijų rezultatus, galutiniame rezultate praktiškai jokios įtakos neturėjo – 0.2%.

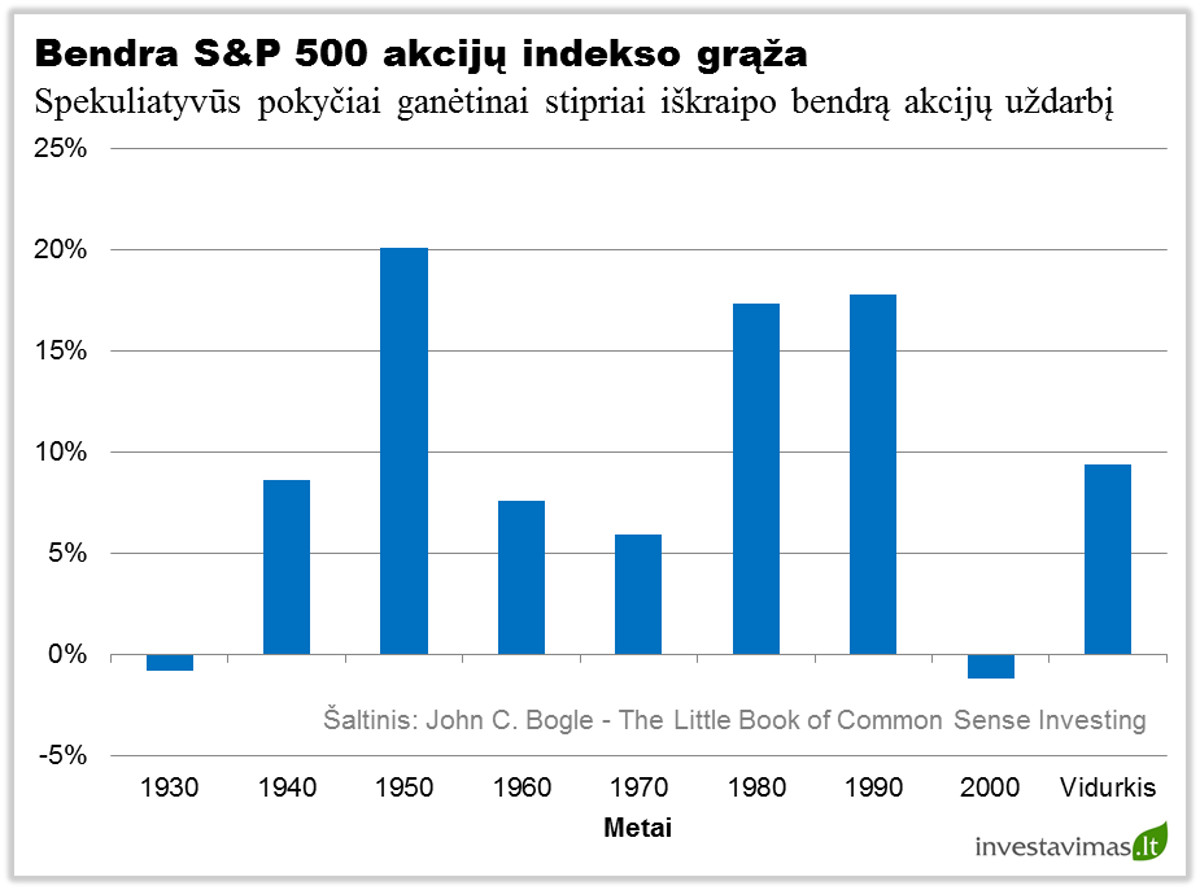

Galiausiai sudėję vadinamą investicijų grąžą, kurią sudaro įmonių pelno augimas bei mokami dividendai, su spekuliatyviąja grąža, gauname rinkos grąžą, kuri ir yra lygi aukščiau pateiktam S&P 500 akcijų indekso metiniam pelningumui. Kaip galite pastebėti iš žemiau pateikto grafiko, rinkos grąža nebėra tokia pastovi, nes jos sudėtyje yra ypač drastiškai kintanti spekuliatyvioji dalis.

Tarkime per devintą ir dešimtą dešimtmečius vien tik spekuliatyvių prieaugių dalis sudarė daugiau nei 40% visų prieaugių. Po tokio pelningo dvidešimtmečio akcijos tapo „pervertintos“ ir galiausiai viskas baigėsi „dot-com“ akcijų burbulo sprogimu.

Natūralu, kad po to sekė ganėtinai prastas dešimtmetis, t.y. nuo 2000 iki 2010 metų, nepaisant to, kad bendrovės didino pelną bei išmokėjo dividendus (6.8% metinė investicijų grąža), tačiau per tą patį periodą investuotojų lūkesčiai gana ženkliai prastėjo, kas sąlygojo neigiamą spekuliatyviąją 8.0% metinę grąžą bei neigiamą 1.2% rinkos grąžą. (Plačiau apie tai: Kaip įsivertinti, ar akcijos šiuo metu yra pigios ar brangios?)

Pažvelgus į aukščiau pateiktus skaičius, galima teigti, kad bendrovių mokami dividendai yra tokie pat svarbūs kaip ir pelno augimas. Taip pat pagal aukščiau pateiktus faktus galima daryti tokias išvadas: investuojant į akcijas per ilgą laikotarpį galima būtų tikėtis maždaug 9% vidutinės metinės grąžos, tačiau trumpu laikotarpiu, priklausomai nuo susiformavusių investuotojų lūkesčių, investicijų grąžą labai stipriai gali pakoreguoti spekuliatyvūs pokyčiai. Todėl norint investuoti ilgam periodui, tą geriausia daryti po prasto dešimtmečio, ypač tuo metu, kai spekuliatyvūs pokyčiai ženkliai sumažina bendrą rinkos grąžą, nes būtent tokiu metu akcijos yra parduodamos su „nuolaida“ arba kitais žodžiais tariant, jos yra „neįvertintos“.