Dažnai vienas pirmųjų žingsnių, pradedant sudėtingą investavimo kelionę, būna informacijos rinkimas ir bandymas ją įsisavinti. Čia, visų pirma, į pagalbą ateina įvairūs „sėkmingo investuotojo almanachai“ ar „išmintingojo biržos spekulianto kursai“. Juose karo spalvomis išsipaišę tradicinių ir netradicinių investavimo kovos menų čempionai žarsto patarimus kaip į vienus vartus triuškinant „sistemą“ ir palaipsniui išnaudojant „plika akimi matomus“ rinkų neefektyvumus, kopti į finansinį olimpą.

Dažnai vienas pirmųjų žingsnių, pradedant sudėtingą investavimo kelionę, būna informacijos rinkimas ir bandymas ją įsisavinti. Čia, visų pirma, į pagalbą ateina įvairūs „sėkmingo investuotojo almanachai“ ar „išmintingojo biržos spekulianto kursai“. Juose karo spalvomis išsipaišę tradicinių ir netradicinių investavimo kovos menų čempionai žarsto patarimus kaip į vienus vartus triuškinant „sistemą“ ir palaipsniui išnaudojant „plika akimi matomus“ rinkų neefektyvumus, kopti į finansinį olimpą.

Deja, dažniausiai dar net neįpusėjus šiam, kaip taisyklė, motyvacinės literatūros studijavimo etapui, vis dėlto ryžtamasi nebedelsti ir pasitikti lemtį ankščiau laiko. Neilgai trukus, žydras Bahamų dangus apsiniaukia ir ekonominiai finansų rinkų vėjai pūsteli pietų kryptimi. Gūsiams sustiprėjus, akimirksniu užgesta Kubietiškas cigaras, sugriaudžia negailestinga krupje konstatuotė – „statymai baigti“ ir nuo lošimų stalo kaip kortų namelis nupučiama tik kylančiose rinkose „veikianti“ fundamentaliosios analizės koncepcija. (Plačiau apie tai: Fundamentali analizė) Neilgai tenka laukti, kol galiausiai elektroniniam akcijų prekybos tornadui išsitaškius į visas puses paaiškėja, jog ir įvairios techninės analizės specialistų įžvalgos tėra paprasčiausias būrimas iš delno. Gerokai sukūdę investicinės sąskaitos likučiai aiškiai sufleruoja, jog visomis vaivorykštės spalvomis mirgantys techninės analizės grafikai bei indikatoriai, vertinant jų ekonominę naudą, neprilygsta net ir absoliutų nulį pridėtinės vertės generuojantiems Palmyros horoskopams. (Plačiau apie tai: Techninė analizė)

Vieni palūžta ir užsišaldę amžinam laukimui „kol atkils“, neplanuotai tampa ilgalaikiais investuotojais. Kiti pasveiksta ir „sėkmingai“ viską dugne išsipardavę laukia geresnių laikų. Treti, ramybę atranda įvairiose konspiracijos teorijose apie pasaulio bankininkų kartelio valdomą žmoniją. Pasitaiko ir tokių, kurie nurašę nuostolius į mokymosi sąnaudas, imasi situaciją nagrinėti iš esmės. Pasipila įvairūs filosofiniai klausimai: Kaip ir kodėl veikia finansų rinkos? Kokios pagrindinės jose veikiančios varomosios jėgos? Kas ten uždirba? Ką reiškia sėkmingas investavimas? (Plačiau apie tai: Ką reiškia „sėkmingas“ investavimas?)

Kadangi atsakymų į panašaus pobūdžio egzistencinius investavimo klausimus ieškoti teko tiek sisteminant mokslinę literatūrą daktaro disertacijai, tiek su kolegomis formuojant Synergy Finance Tactical Asset Allocation fondo strategiją, pasidalinsiu kokias išvadas per pastaruosius 3 metus padarėme savo „virtualioje laboratorijoje“.

Prognozavimas yra iliuzija

Turbūt teko pastebėti, jog kiekvienas stambesnis bankas turi bent vieną ar kelis ekonomistus, kurie pastoviai seka ir analizuoja pasaulines mikro ir makro tendencijas. Jie nepailstamai štampuoja įvairių rodiklių prognozes ir visuotinio gėrio vardan „nemokamai“ jomis dalinasi populiariausiuose verslo žurnaluose ar makro ekonominėse apžvalgose. Pagalvosite, jog nieko čia keisto, toks yra jų darbas. Deja retas susimąsto, jog kur kas svarbiau už prognozių kokybę yra jų kiekis. Prognozės yra skelbiamos, po to peržiūrimos, po to tikslinamos, po to taisomos ir t.t. Manote visa tai yra daroma tam, kad jūs ramiau miegotumėte tiksliau žinodami, jog, tarkime, BVP sekančiais metais augs ne 2.3%, o 2.6%? Deja, į kairę ir į dešinę prognozes žarstantys ekonomistai ar investicijų strategai dažniausiai yra ne kas kita, kaip gerai apgalvota viešųjų ryšių kampanija. Trumpai tariant jie populiarina organizaciją, kurioje dirba. Prognozė yra reklama. Kuo daugiau prognozių – tuo daugiau reklamos – tuo geriau organizacijai. Tačiau mano mintis ne apie tai, jog reklama yra blogai. Tyrimai rodo, jog ne prognozės sufleruoja kas bus ateityje, bet faktai diktuoja kaip prognozuos ekonomistai ir analitikai. Neblogą skyrių šia tema galima rasti Jeremy J. Siegelio knygoje “Stocks for the Long Run”, taip pat gerą įdirbį padaręs yra James Montier knygoje apie investuotojų elgseną „Behavioural investing“. (Plačiau apie tai: Ar investuojant reikia pasikliauti ekonomistų bei analitikų prognozėmis?)

Nors dabar ir matome, kad akcijoms 2012 metai lėmė dviženklius prieaugius, stambiausių bankų strategų prognozės metų pradžioje nebuvo itin optimistiškos. Tokie gigantai, kaip Goldman Sachs, Morgan Stanley ar HSBC JAV akcijoms 2012 metų pradžioje netgi prognozavo neigiamą kryptį. Visgi pagrindinis JAV akcijų indeksas S&P 500 praeitais metais paaugo apie +16%, kur vien per sausį augimas siekė beveik +5%. Kaip pavyzdį verta paminėti ir per pastarąją krizę išgarsėjusį ekonomistą Nourielį Roubinį. Šis pasaulinio lygio žvaigžde tapo sėkmingai išpranašavęs 2008 metų globalinę finansų rinkų griūtį. Tačiau jis taip pat tikino, jog ši krizė tikrai greitai nesibaigs ir dar 2010 metais „patirsime dvigubą dugną“. Taip pat, remiantis jo prognozėmis, Graikija jau seniai turėjo būti palikusi euro zoną, o Baltijos šalių laukė neišvengiama devalvacija. Visgi, kai paskutinį kartą tikrinau, litas vis dar buvo susietas su euru 3.4528 kursu, o vienas žymiausių finansinių naujienų portalų Bloomberg.com mirgėjo antraštėmis, jog Europa švenčia pergalę sėkmingai stabilizavusi paskolų krizę.

Šiame prognozavimo rūke braidžioja didžioji dalis eilinių ir profesionalių investuotojų, kurie vis dar taiko fundamentaliosios analizės principus. Neatlikę jokių testavimų ir nereikalaudami įrodymų, didžiulė masė investuotojų vis dar aklai tiki vadovėliais ir mano, jog prognozuojant ateities pajamas ir išlaidas, diskontuotų pinigų srautų metodu (ar kiek „gudresne“ metodologija) galima „įvertinti“ tikrąją įmonės kainą. Ši ideologija puikiai „veikia“ tol, kol nenutinka kas nors nenumatyto. Pavyzdžių yra begalės, tačiau turbūt prisimenate Lehman Brothers griūtį. Nekalbant jau apie tai, kad analitikams sunkiai sekėsi skaičiuojant šio banko „tikrąją“ kainą, toks gigantas kaip kreditų reitingų agentūra Standard & Poor’s dar mėnesį prieš bankrotą jam buvo suteikęs aukščiausią AAA reitingą. Švelniai tariant, prognozė, jog Lehman Brothers bankas yra patikimas ir artimiausiu metu jam negresia jokie pavojai, nepasiteisino. Įsivaizduokite draudimą, kuris jums galioja tol, kol neįvyksta draudiminis įvykis. (Plačiau apie tai: Vertinimo metodai)

Taigi nenuostabu, jog tradiciniai investiciniai akcijų fondai, atrinkinėjantys ir investuojantys tik į tariamai „fundamentaliai didesnį potencialą turinčias“ įmones ilgesnėje distancijoje taip ir neaplenkia savo palyginamųjų indeksų. Tyrimai rodo, jog lyginant su visos rinkos krepšeliu, kurį sudaro tiek „geros“, tiek „blogos“ įmonės, tradiciniai akcijų fondai vidutiniškai atsilieka 1 – 2% per metus. Tuo tarpu įvertinus riziką, indeksų pranašumas dar labiau išauga. (Plačiau apie tai: Kokius investicinius rezultatus pasiekia profesionalai?)

Diversifikavimas, diversifikavimas ir dar kartą diversifikavimas

Taigi, remdamiesi aukščiau minėtais skaičiais, padarėme natūralią išvadą – investicijas efektyviausia organizuoti per indeksus sekančius fondus (angl. exchange traded funds – ETF). Taip galime ne tik lengvai išvengti neigiamų prognozavimo padarinių, bet ir žymiai efektyviau diversifikuoti portfelį. Jau klasika spėjusioje tapti knygoje „Intelligent Investor“ Benjaminas Grahamas rašė, jog sėkmingas investavimas sunkiai įmanomas, jeigu portfelis nėra diversifikuotas bent tarp 30 skirtingų pozicijų. Mes, savo fonde, vien tik kelių ETF‘ų pagalba, vienu metu galime būti investavę į daugiau nei 3000 pozicijų. Tačiau ne tik pozicijų kiekis apsprendžia efektyvų diversifikavimą. Ne mažiau svarbu yra suvokti kokios apskritai yra pagrindinės šio investavimo žaidimo taisyklės.

Pinigai juda uždaroje sistemoje

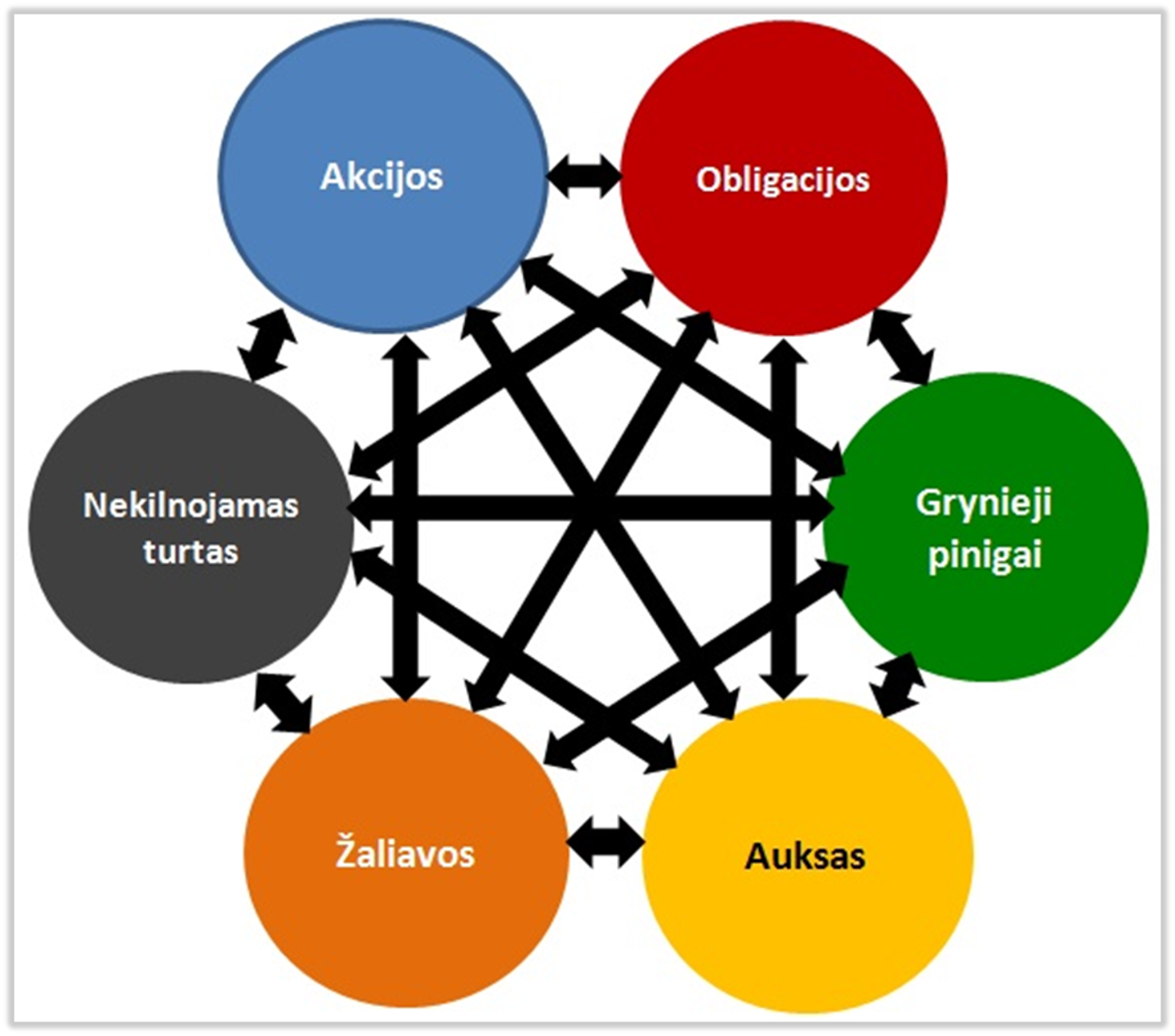

Tarkime, loterijoje laimėjote 10 milijonų litų. Kur galite juos investuoti? Atrodo yra begalė pasirinkimų, tačiau vienaip ar kitaip juos bendrinant galiausiai atsidursime ties 6 pagrindiniais variantais:

1) Akcijos;

2) Obligacijos;

3) Nekilnojamas turtas;

4) Žaliavos;

5) Grynieji pinigai (popierinė valiuta);

6) Auksas (alternatyva popierinei valiutai).

Pavyzdžiui, jeigu norite dalyvauti verslo ir ekonomikos augime, greičiausiai rinksitės akcijas arba rizikingesnes obligacijas. Pageidaujate generuoti pastovų pinigų srautą – padės obligacijos (palūkanos) arba nekilnojamasis turtas (nuomos pajamos). Bijote infliacijos – pasitarnaus nekilnojamasis turtas arba investicijos į žaliavas. Baiminatės hiperinfliacijos ir manote, jog popieriniai pinigai neturi ateities – galite rinktis auksą. Niekas netinka? Tuomet paprasčiausiai grynus pinigus laikysite seife arba padėsite juos į banką indėlio pavidalu. (Plačiau apie tai: Į ką geriausia investuoti?)

Turbūt sutiksite, jog pasaulis nestovi vietoje, o kartu su juo keičiasi ir žmonių preferencijos. Skirtinguose gyvenimo etapuose vadovaujamės skirtinga filosofija, turime susiformavę skirtingus norus, baimes ir poreikius, siekiame skirtingų tikslų. Šis nenutrūkstantis procesas taip pat stimuliuoja ir nepertraukiamą kapitalo migraciją tarp pagrindinių turto klasių. Mums, kaip investuotojams, iškyla natūralus klausimas: „ar šis reiškinys vyksta chaotiškai, ar turi tam tikrus apčiuopiamus dėsningumus?“ Jeigu taip, galbūt įmanoma tuo pasinaudoti investuojant?

Elgsenos tyrimais ir kiekybine analize paremtas sisteminis investavimas

Nagrinėjant mokslinę literatūrą nesunku pastebėti, jog investuotojų elgsenos (angl. behavioural finance) tyrimų išvados sufleruoja apie tam tikrus masių psichologijos bruožus, kuriais bent jau iš dalies galima paaiškinti rinkose atsirandančių burbulų ir po jų sekančių krizių egzistavimą. Šias iracionalumo apraiškas sąlygoja du labai paprasti veiksniai – baimė ir godumas. O tą išnaudoti galima į pagalbą pasitelkiant įvairias sisteminio investavimo strategijas. Pavyzdžiui, tyrimai rodo, jog jeigu metų pradžioje išrikiavę 500 stambiausių JAV kompanijų (S&P 500) pagal dividendinį pajamingumą (nuo didžiausio iki mažiausio) atsirinktume tik pirmąjį šimtuką ir investuotume į jį metams, per 1957 – 2006 periodą būtume sugeneravę daugiau nei 4.5% didesnę metinę grąžą, nei kad augo mažiausiai dividendų mokančių akcijų šimtukas. (Plačiau apie tai: Investavimas į aukšto dividendinio pajamingumo akcijas)

Taip pat pastebėta, jog rinkose galioja ir tam tikri inertiškumo dėsniai. Pavyzdžiui, investuodami tik į tas 10% įmonių (kad ir iš S&P 500 indekso), kurios per pastaruosius 12 mėnesių yra paaugusios daugiausiai, o šią procedūrą kartotume kas mėnesį, uždirbtume statistiškai reikšmingai didesnę metinę grąžą nei pirkdami tas, kurios per 12 mėnesių buvo paaugusios mažiausiai. Kitaip tariant, brangstančios kažkokios kompanijos akcijos vilioja investuotojus, kurie galiausiai nusprendę pasinaudoti „palankiu momentu“ skuba jų įsigyti, tuo pačiu dar labiau keldami jų kursą.

Šie ir daugybė kitų panašių investuotojų elgsenos dėsningumų leidžia susidaryti tokią strategiją, kuri, turėdama aiškius pamatus ir padėdama išvengti prognozavimo, sistemingai sufleruotų į kokias akcijas šią akimirką (pagal statistiką) investuoti apsimoka labiausiai. Tačiau suvokdami tai, jog akcijos nepertraukiamoje pinigų migracijoje tėra tarpinė stotelė, pabandėme šią sisteminio investavimo ideologiją perkelti vienu lygiu aukščiau ir ją pritaikyti visoms 6 pagrindinėms turto klasėms.

Synergy Finance skaičiavimai parodė, jog šis žingsnis, remiantis daugiau nei 40 metų periodą apimančiais istoriniais pagrindinių turto klasių duomenimis, maksimalų portfelio kritimą gali sumažinti net 2 – 3 kartus. Negana to, vidutinė metinė grąža beveik nenukenčia ir vis tiek keliais procentais lenkia ilgametį pasaulio akcijų kainų augimą, kuris nuo 1970 – ųjų, siekia apie 9%.

Šis pelningumo ir rizikos santykis, kur vidutinė metinė portfelio grąža ilgoje distancijoje po visų mokesčių siekia apie 10%, o maksimalūs kritimai neviršija 20 – 30%, mūsų nuomone yra optimalus, todėl būtent tokia filosofija remiamės tiek konsultuodami klientus ir prižiūrėdami jų individualius portfelius, tiek valdydami Synergy Finance Tactical Asset Allocation fondą.

Išvados

Taigi apibendrinant pateikiu pagrindines Synergy Finance filosofines investavimo gaires, kurios galbūt bus naudingos ir jūsų investavimo kelionėje:

- Prognozavimas yra iliuzija ir investuotojams pridėtinės vertės nekuria.

- Efektyvus diversifikavimas yra vienas svarbiausių veiksnių, kuris dažniausiai ir nulemia gerus investavimo rezultatus.

- Pinigai juda uždaroje sistemoje, todėl norint sėkmingai investuoti, reikia ne tik mokėti išnaudoti visas pagrindines turto klases, bet ir gerai suvokti kapitalo migracijos priežastingumą.

- Pagrindinės šios migracijos varomosios jėgos slypi žmonių psichologijoje. Finansų rinkų burbulus ir po to sekančias krizes sukelia ne atsitiktinės klaidos, o kolektyvinis viso pasaulio investuotojų iracionalumas (baimė ir godumas).

- Siekiant apsisaugoti nuo neigiamos psichologijos įtakos priiminėjant asmeninius investavimo sprendimus, būtina turėti aiškią sistemą (strategiją).

- Šios strategijos veikimo principai ir ekonominė pridėtinė vertė turi būti patvirtinta faktais (analize, tyrimais ir pan.). Ji turi turėti aiškų filosofinį pagrindą (kodėl ji apskritai turėtų veikti?).

- Jeigu tokią strategiją turime – ja reikia ir laikytis.