Dauguma investuotojų yra susipažinę su dviem pagrindinėmis turto klasėmis, t.y. akcijomis ir obligacijomis. Tačiau be šių dviejų turto klasių kiekvienas iš mūsų šiuo metu jau galime investuoti į daug platesnį turto klasių spektrą, kaip pavyzdžiui nekilnojamas turtas, žaliavos, auksas ar net tam tikros alternatyvios strategijos, kaip valiutos ir pan.

Dauguma investuotojų yra susipažinę su dviem pagrindinėmis turto klasėmis, t.y. akcijomis ir obligacijomis. Tačiau be šių dviejų turto klasių kiekvienas iš mūsų šiuo metu jau galime investuoti į daug platesnį turto klasių spektrą, kaip pavyzdžiui nekilnojamas turtas, žaliavos, auksas ar net tam tikros alternatyvios strategijos, kaip valiutos ir pan.

Taigi galiausiai, kiekvienas investuotojas savo investicijų portfelį gali nukreipti į saugias (pinigų rinkos priemonės bei obligacijos) bei rizikingas finansines priemones (akcijos, nekilnojamas turtas, žaliavos, auksas). (Plačiau apie tai: Pagrindinės turto klasės, jų pelningumas bei rizika)

Kodėl reikia taip plačiai išskaidyti asmenines investicijas?

Dabar kiekvienas turėtų užduoti labai elementarų klausimą: o kam to reikia? Atsakymas taip pat būtų labai elementarus – diversifikavimas. Kam neteko girdėti šio žodžio, tai jį galima būtų paaiškinti taip: „nelaikyk visų kiaušinių viename krepšyje“. Tačiau kalbant apie diversifikavimą su pradedančiaisiais investuotojais galima pastebėti, kad daugumos suvokimas šiuo klausimu yra klaidingas.

Pavyzdžiui, yra galvojama, kad jei investuojama į skirtingas toje pačioje šalyje veikiančių bendrovių akcijas, tai jau yra diversifikavimas. Arba jei investuojama į dviejų kaimyninių šalių obligacijas, tai irgi yra diversifikavimas. Tačiau taip dažniausiai nėra. Na o pats blogiausias pavyzdys, kai yra investuojama į dviejų valdymo bendrovių arba bankų tą pačią investavimo kryptį propaguojančius investicinius fondus. Taip, tokį portfelio išskaidymą galima vadinti diversifikavimu tarp valdytojų, tačiau tai nėra tikrasis diversifikavimas.

Kalbant apie investicijų portfelio tikrąjį diversifikavimą reikia kalbėti apie tris esminius dalykus: riziką, koreliaciją ir pelningumą. Investicijų portfelio diversifikavimas – tai rizikos valdymo metodas, kai į portfelį įtraukiama daug skirtingų turto klasių, kurios pasižymi neigiama arba artima 0 koreliacija. Geriausia, kad pasirinktos turto klasės ilgalaikėje perspektyvoje pasiektų teigiamą grąžą, tačiau trumpu periodu jų generuojami pinigų srautai nekoreliuotų.

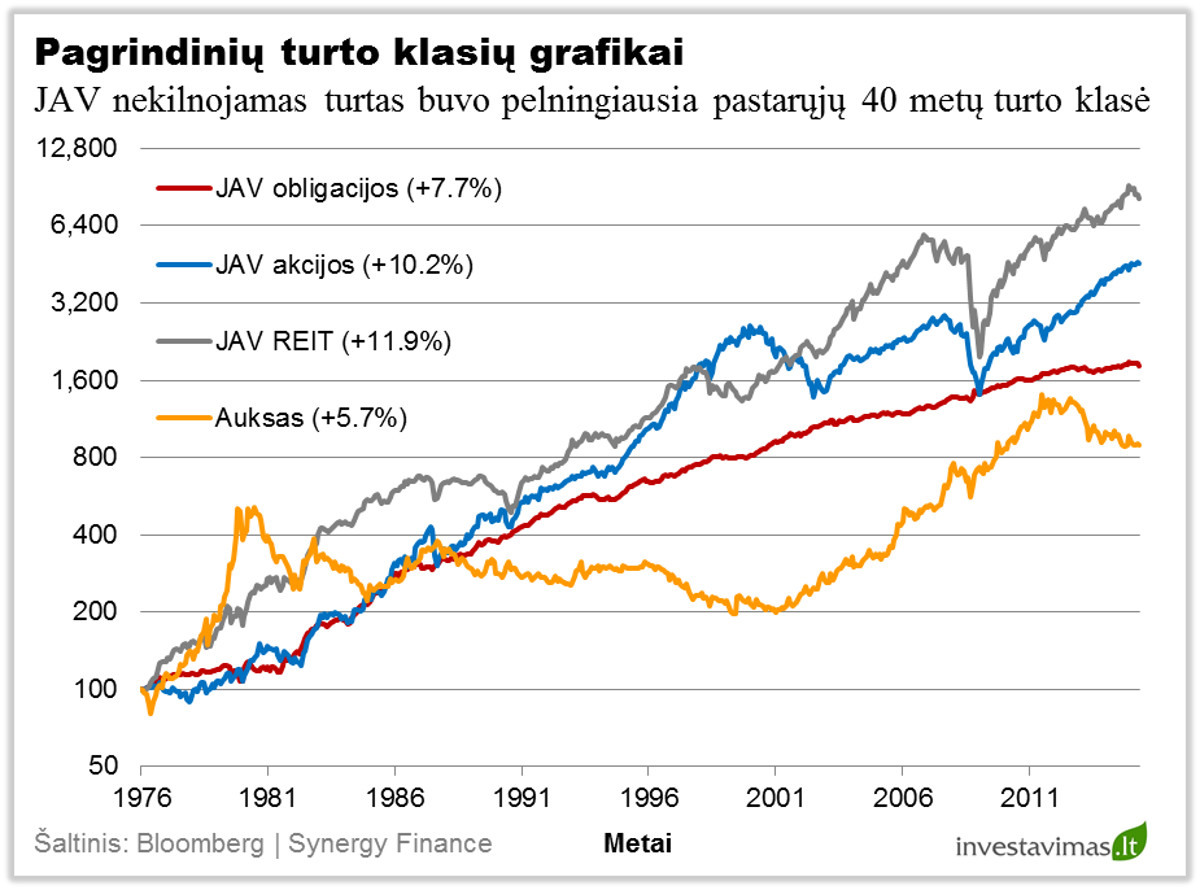

Būtent dėl šios priežasties yra siūloma į investicijų portfelį įtraukti ne tik standartines turto klases – akcijas ir obligacijas, tačiau ir mažiau paplitusias turto klases, kaip pavyzdžiui nekilnojamas turtas, žaliavos ar auksas. Taigi, pagrindinis diversifikavimo elementas yra menka finansinių priemonių koreliacija. Kaip pavyzdžiui, žemiau pateiktame grafike atvaizduojamos 5 paminėtos turto klasės. Galima aiškiai matyti, kad per ilgą laikotarpį jos visos brangsta, tačiau skirtingais trumpais periodais visų jų pokyčiai skiriasi.

Tačiau kalbant apie diversifikuotą investicijų portfelį nereikia galvoti, kad jo rezultatai bus labai įspūdingi. Esminis investicijų portfelio diversifikavimo uždavinys – sumažinti bendrą investicijų portfelio riziką nesumažinant pelningumo. Tuo tarpu investicijų pelningumo padidinimas yra tik antrinis uždavinys.

Kodėl investavimas į „naująsias“ turto klases turėtų padėti?

Galima teigti, kad investuojant į akcijas yra dalyvaujama ekonomikos augime, tačiau jei ekonomika pereina į recesiją, daugumos akcijų kainos koreguojasi. Tokiu momentu gali pagelbėti obligacijos, kurios moka pastovias palūkanas. Tačiau ką daryti, jei staiga pradeda didėti infliacija, įvyksta valiutų devalvacija, staiga pašoka naftos kaina arba tam tikroje pasaulio dalyje prasideda karinis konfliktas? Šiais atvejais vien tik akcijų bei obligacijų turėjimas nėra pati geriausia alternatyva.

Tarkime didėjant infliacijai realūs obligacijų pelningumai dažniausiai būna neigiami, akcijos taip pat nėra pati geriausia apsauga nuo staigaus kainų didėjimo, tačiau jei tam tikrą dalį investicijų portfelio esate paskyrę nekilnojamam turtui, žaliavoms arba auksui, galima tikėtis daug palankesnių rezultatų.

Kitas pavyzdys būtų didėjančios kuro kainos. Labai dažnai tai neigiamai veikia bendrovių pelningumą, nes didėja transportavimo bei kitos išlaidos, ko pasėkoje smunka ir tų bendrovių akcijų kainos. Tačiau jei investicijų portfelyje yra energetinių žaliavų, tai didėjant jų kainai yra atsveriamas neigiamas akcijų kainų pokytis. Ir galiausiai tokiais atvejais, kai pradedama galvoti apie finansų sistemos „žlugimą“, valiutų nuvertėjimą ar panašius kataklizmus, dauguma investuotojų lėšas perskirsto į auksą. (Plačiau apie tai: Tarprinkinė analizė – kas tai?)

Dviejų investicijų portfelių palyginimas

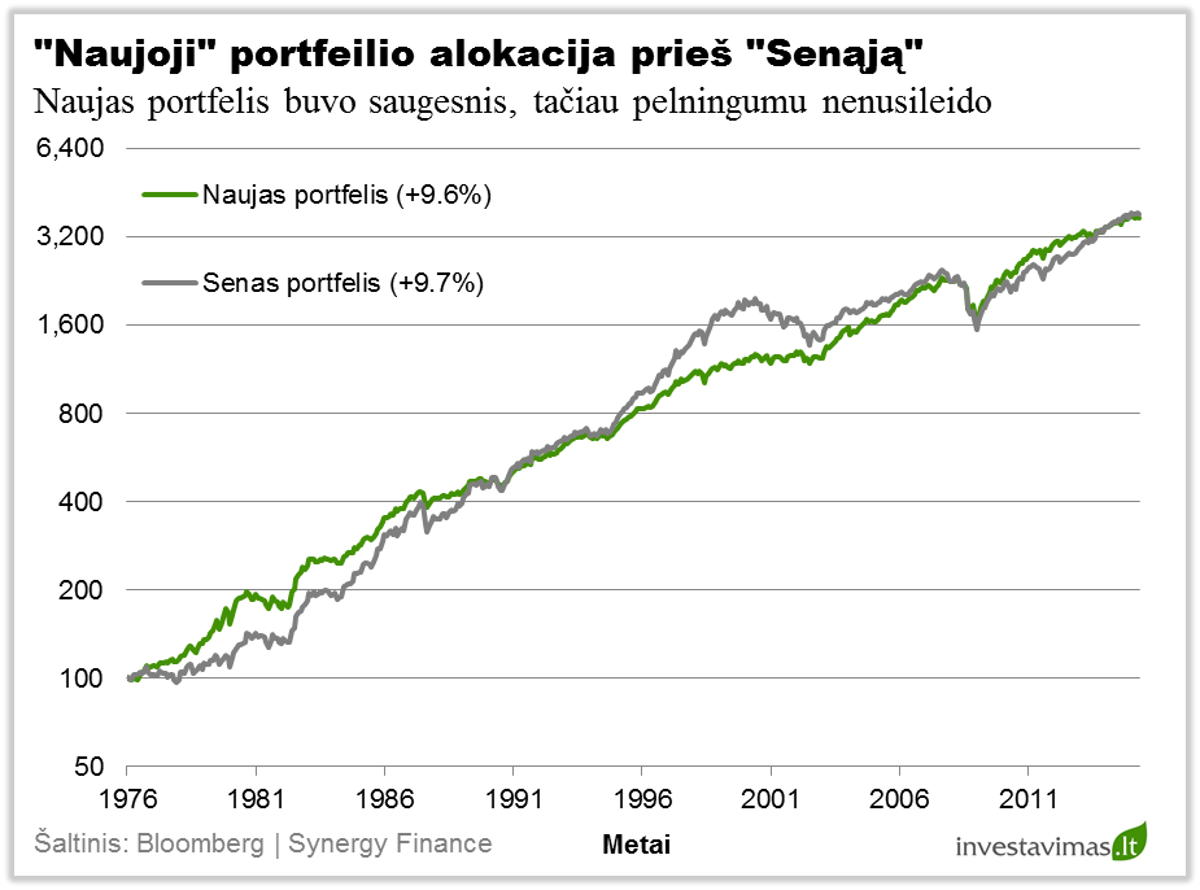

Galiausiai atėjo laikas palyginti, kaip būtų sekęsi investuotojui, jei 1976 metais savo portfelį jis būtų išskaidęs pagal „senąjį“ ir „naująjį“ metodus. Pirmu variantu jis 30% portfelio investuoja į JAV vidutinio termino obligacijas, o likusius 70% – JAV akcijų indeksą. Antru variantu, tą patį 30% investuoja į JAV vidutinio termino obligacijas, na o likusius 70% portfelio išskaido per 3 minėtas rizikingas turto klases: 35% skiria akcijoms, 17.5% JAV nekilnojamo turto sektoriui ir 17.5% – auksui. (kad būtų aiškiau, tai paskirstymas labai elementarus: 50% – akcijos, 25% – nekilnojamas turtas, 25% – auksas).

Lyginant šių dviejų portfelių istorinius rezultatus už periodą nuo 1976 iki 2015 metų matome, kad plačiau išskaidytas investicijų portfelis pasiekė diversifikavimo tikslus. Visų pirma pasiekė praktiškai identišką investicijų portfelio metinį pelningumą (+9.7% ir +9.6%), tuo tarpu šio portfelio rizika, vertinant tiek pagal standartinį nuokrypį (10.8% ir 8.8%), tiek pagal maksimalų kritimą nuo piko, buvo mažesnė. Ir nors pažvelgus į aukščiau pateiktus abiejų portfelių istorinius grafikus labai didelio skirtumo nematyti, tačiau galima drąsiai teigti, kad „naujos“ alokacijos investicijų portfelio kreivė yra stabilesnė, kas ir yra ypač svarbu ilgalaikiam investuotojui.

Išvados

Gerai diversifikuotas investicijų portfelis tikrai nepadės išvengti trumpalaikių nuostolių, tačiau aišku viena, kad tik turint plačiai, t.y. per įvairiausias turto klases, išskaidytą investicijų portfelį, galima tikėtis pasiekti panašų ar net šiek tiek didesnį pelningumą tuo pačiu susimažinant bendrą portfelio rizikingumą. Tai turėtų būti kiekvieno pradedančiojo investuotojo atspirties taškas. O apie tai, kaip kiekvienas gali tą padaryti asmeniškai, skaitykite kituose mūsų straipsniuose. (Plačiau apie tai: Diversifikuoto investicijų portfelio formavimas)